ロールオーバー世代の資産運用 ~50歳代のための20年プロジェクト

フィデリティ退職・投資教育研究所

ロールオーバー世代の資産運用 ~50歳代のための20年プロジェクト(pdf)

ロールオーバーとは?

米国では、退職に伴って確定拠出年金口座から

その他の口座へ資金移動が起きます。

これをロールオーバー(Rollover)と呼びます。

詳しくはレポートをご覧ください。

簡単にまとめると

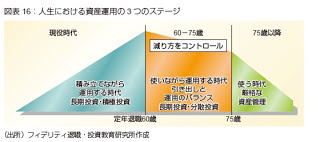

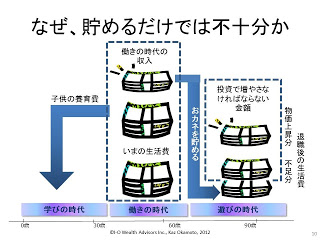

退職後の生活資金確保を退職までに考えるのではなく、

退職後も含め20 年プロジェクトとして考えることが重要。

キーワード

50 歳代のキーワードは「時間」

重要なのは少しでも早く、少しでも多く積み立てを通じて資産形成を進め

複利効果の恩恵にあやかる。

60-64歳のキーワードは「自助」

60 歳で定年退職し、年金満額受給65 歳の間の5 年間を資産にできるだけ手をつけない

で乗り切るかどうかによって、その後の資産の持続力が大きく違ってくる。

65-69歳のキーワードは「使いながら運用する」

退職後の資産運用は使いながらも如何に資産の劣化を防ぐか。

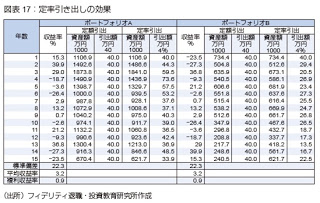

表は15 年間の収益率を全く逆の順番に並べただけの2つの

ポートフォリオの運用成果を比較している。

収益率の並び方を変えただけなのでその平均収益率と

標準偏差は全く同じになる。

現役時代の運用なら全く同じ運用といえる。

定額引出の場合15年後の結果(当初1,000万円)

ポートフォリオA:670万円

ポートフォリオB:240万円

410万円もの差があるのは驚きです。

これは運用開始当初に大幅なマイナスの収益率があるかどうかが影響しています。

運用開始当初にマイナスが続いて資産が減少すると同じ定額の引き出しでも、

その資産劣化のインパクトは想定より大きくなります。

統計的な推計

平均収益率はある程度の期間を前提にすれば統計的な推計が

可能になるが、運用収益率の並び方を事前に予測することは

ほとんど不可能だ。

とすれば、定額引き出しによる想定外の資産の劣化を

防ぐことは極めて難しい。

資産の持続力を維持することが「使いながら運用する時代」の

目標だからこそ、毎年の引き出し額の変動は生活を

コントロールすることで、ある程度甘んじて受け止め、

資産の劣化を避けることを優先すべきである。

そのための方法が、資産の「定率引き出し」である。

引き出し率を資産残高の4%と決めると、ポートフォリオAでは

引き出し額は毎年30 万円以上、

ポートフォリオBではその額は20万円台と差があるものの、

資産残高はどちらも15 年後に621.7 万円となる。

見方を変えると、平均収益率3.2%で、引出率4.0%で運用すれば、

資産は年率-0.8%で減少していくようにコントロール

されているというわけだ。

私は現在、資産形成中ですがこういったリタイア後の数値・数字を

知るという事は非常に大事です。

最後に

特に定率引出は資産を活用するという点で証券会社などの

金融機関でサービスを実施すれば、他社との差別化を

図ることができ手数料競争から一歩頭を抜け出せるのではと思います。

また、普段から節約を心がけ愚直に資産形成をしていきたいです。

ディスカッション

コメント一覧

まだ、コメントがありません