驚きの結果? JFザ・ジャパンとひふみ投信を比較 2013年1月末

JF ザ・ジャパンとひふみ投信を比較

|

|

商品概要

| 名称 | JF ザ・ジャパン | ひふみ投信 |

| 運用方針 | 日本の株式を主要投資対象とする。銘柄選定にあたっては、日本の産業構造が変化していく中で、利益成長性が高く、株主を重視した経営を行っており、かつこれらの状況を市場が株価に織り込んでいない企業に投資する。TOPIX(配当込み)をベンチマークとする。 | 「ひふみ投信マザーファンド」を通じて、円貨での信託財産の長期的な成長を図ることを目的として、国内外の株式に投資する。運用にあたっては、国内外の長期的な経済循環を勘案して、適切な国内外の株式市場を選び、そのなかで長期的な企業の将来価値に対して、その時点での市場価値が割安であると考えられる銘柄を選別し、長期的に分散投資する。 |

| 設定日 | 1999/12/15 | 2008/10/01 |

| 純資産額 | 617.34億円 | 39.48億円 |

| 申込手数料 | 3.15% 主要ネット証券で1.05% |

ノーロード(無料) |

| 信託報酬 | 年1.785% | 年1.029% |

| 実際の経費率 | 年1.81% | 年1.319% |

| 信託財産留保額 | なし | なし |

| 償還日 | 無期限 | 無期限 |

※2013年2月のデータ。各商品説明サイトおよびモーニングスターより

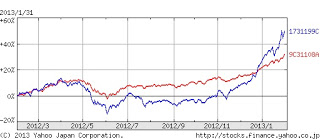

比較チャート

青:JF ザ・ジャパン

赤:ひふみ投信

年明けの日経平均の急上昇にJF ザ・ジャパンは上手く乗っています。

リターン

| リターン(%) | JF ザ・ジャパン | ひふみ投信 |

| 1ヶ月 | +15.65 | +4.30 |

| 3ヶ月 | +27.98 | +8.85 |

| 6ヶ月 | +24.10 | +12.53 |

| 1年 | +30.08 | +22.17 |

| 2年 | +30.59 | +20.58 |

| 3年 | +39.08 | +22.81 |

| 5年 | +28.46 | — |

すべての期間でJF ザ・ジャパンのほうがリターンが高いです。

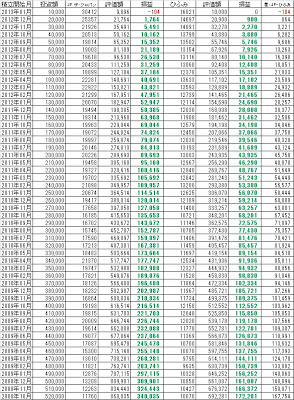

積立シミュレーション

ひふみ投信がローンチされた2008年10月末に10,000円ずつ積み立てたら、

評価額がどうなっているかをシミュレーション。

JF ザ・ジャパンの毎月の投資額は9,896=10,000/(1+1.05%)で計算

※口数=投資金額÷基準価額で計算

ひふみ投信が新規設定以来の積立投資の差

| 投資開始年月 | 投資総額 |

評価額

|

差額

|

|

| JF ザ・ジャパン | ひふみ投信 | JF-ひふみ | ||

|

2008年10月

|

520,000

|

860,035

|

692,281

|

167,754

|

2008年10月からの差は520,000円の投資で167,754円となりました。

まとめ

- 1.81%という実質信託報酬

という高コストにも関わらず、JF ザ・ジャパンの方が投資成績が良いです。

驚きです(1回目)。

更に1999年のローンチ依頼、JF ザ・ジャパンは13年間も運用しています。

驚きです(2回目)。

しかし、過去の成績は未来の成績を保証をするわけではありません・・・

積立投資のすべての言葉を借りるとエンディング効果によるものかもしれません。

また、JF ザ・ジャパンを購入するのであれば一括投資が良いです。

積立はおススメしません。

購入するたびに1.05%もの申込手数料を払わなければなりません。

※2013/2/20 自分自治体のPETさんの指摘にしていただき訂正。

一括でも積立でも、申込手数料の総額は変わりません。

ひふみ投信は「守りながらふやす運用」なので今後、起こりうるであろう

下落相場の時にどうなるのか引き続きウォッチしていきます。

ディスカッション

コメント一覧

まだ、コメントがありません