分散投資は本当に効果的か?

モーニングスター

分散投資は本当に効果的か?

分散投資は資産運用の基本と言われています。

様々な資産に分散投資をすることで、リスクを抑制する効果や

収益機会の拡大などが期待されるためです。

AIJ企業年金消失問題のニュースに隠れて公的年金運用益6,187億円

– 梅屋敷商店街のランダム・ウォーカー(インデックス投資実践記)

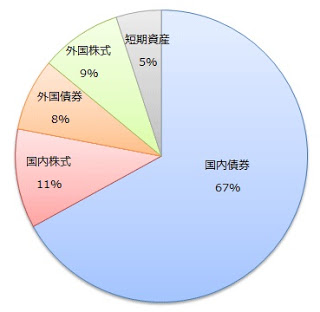

公的年金資金を運用する年金積立金管理運用独立行政法人(GPIF)も

「安全かつ効率的な運用」を行う観点から、国内債券を中心に

複数の資産を組み合わせて運用を行っています。

|

||

| ※基本ポートフォリオ | 年金積立金管理運用独立行政法人より |

しかし、最近ではリスク分散効果はやや薄れつつあるようです。

|

|

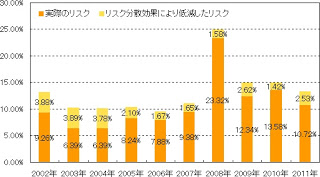

| ※レポートより引用 |

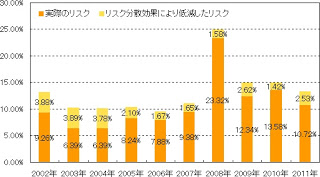

「図は、2002年以降の各年における6資産均等投資の実際のリスクと

リスク分散効果によって低減したリスクを表す

(この数値は1年間のトータルリターンの平均的なブレを表す数値を意味する)。

なお、ここでのリスク分散効果とは、6資産均等投資のウエイトで加重平均した

リスクから実際のリスクを差し引いた

ものと定義する。リスク水準は

市場環境などによって異なるものの、リスク水準の高い期間では概ね

リスク分散効果は小さい傾向にある。特にリーマンショックの発生した2008年は、

大幅な下落局面であり、最もリスク分散効果が期待される時期であったにも関わらず、

リスク分散効果の水準は過去10年間で2番目に小さかった。」

リーマンショック時は資産の下落を国内債券が上手くブレーキをかけていたと

思っていたので意外な結果です。

しかし今後、相関関数が1(全く同じ値動き)にならない限り、

国内株式・先進国株式・新興国株式を

組み合わせることによって、

少しでも分散投資のリスク低減効果を得ることが出来ると思います。

「可能であれば、市場環境に応じてポートフォリオ全体の資産配分の変更を

行う必要があるだろう。」

と締めくくられていますが、私には市場環境に応じてポートフォリオを

変更する能力がありませんのでリスク許容額の範囲内になるよう

リスク資産に投資を行っていきたいと思います。

ディスカッション

コメント一覧

まだ、コメントがありません