先進国株式とNYダウを比較 2015年2月末

先進国株式とNYダウはどちらが投資成績が良いのか

- SMT グローバル株式インデックス・オープン

- SMT ダウ・ジョーンズ インデックス・オープン

を比較

商品概要

| 名称 | SMT グローバル株式インデックス・オープン | SMT ダウ・ジョーンズ インデックス・オープン |

| 運用方針 |

「住信外国株式インデックスマザーファンド」を通じて、MSCIコクサイ・インデックス(除く日本)を構成している国に投資し、MSCIコクサイ・インデックス(除く日本・円ベース)に連動する投資成果を目標として運用を行う。

原則として為替ヘッジは行わない。 |

マザーファンドを通じて、主としてダウ工業株30種平均株価に採用されている米国の主要な30銘柄に投資し、「ダウ工業株30種平均株価(円ベース)」と連動する投資成果を目指して運用を行なう。

原則、為替ヘッジなし。 |

| 設定日 | 2008/01/09 | 2013/11/19 |

| 純資産額 | 466.1億円 | 19.8億円 |

| 申込手数料 | SBI証券 楽天証券 マネックス証券 カブドットコム証券 ではノーロード(無料) |

SBI証券 楽天証券 マネックス証券 カブドットコム証券 ではノーロード(無料) |

| 信託報酬(税抜) | 年0.50% | 年0.50% |

| 信託報酬(税抜) | 年0.56% | 年0.55% |

| 信託財産留保額 | なし | 0.2% |

| 償還日 | 無期限 | 無期限 |

※2015年2月末のデータ。各商品説明サイトおよびモーニングスターより

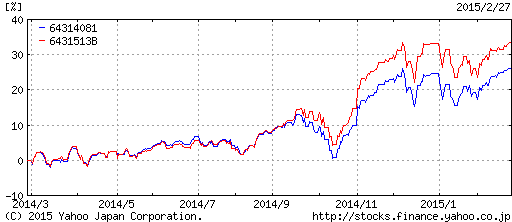

比較チャート(1年)

青:SMT グローバル株式インデックス・オープン

赤:SMT ダウ・ジョーンズ インデックス・オープン

リターン

| リターン(%) | SMT グローバル株式インデックス・オープン | SMT ダウ・ジョーンズ インデックス・オープン |

| 1ヶ月 | +5.67 | +5.75 |

| 3ヶ月 | +2.41 | +3.54 |

| 6ヶ月 | +17.38 | +23.73 |

| 1年 | +26.45 | +33.45 |

| 2年 | +69.70 | — |

| 3年 | +114.99 | — |

| 5年 | +135.69 | — |

※投資信託の情報ポータル~投信まとなびの各ファンド情報より

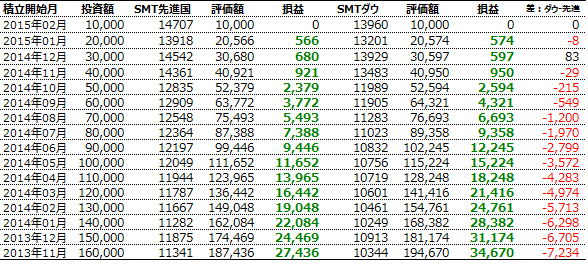

積立シミュレーション

SMT ダウ・ジョーンズ インデックス・オープンがローンチされた2013年11月末に10,000円ずつ積み立てたら、評価額がどうなっているかをシミュレーション。

※口数=投資金額÷基準価額で計算

※分配金は再投資していません

分配金実績

|

決算日

|

SMT グローバル株式インデックス・オープン

|

SMT ダウ・ジョーンズ インデックス・オープン

|

|

2014年11月

|

20円

|

0円

|

|

2014年5月

|

20円

|

0円

|

|

2013年11月

|

0円

|

—

|

|

2013年5月

|

20円

|

—

|

|

2012年11月

|

0円

|

—

|

|

2012年5月

|

0円

|

—

|

|

2011年11月

|

0円

|

—

|

|

2011年5月

|

0円

|

—

|

|

2010年11月

|

0円

|

—

|

|

2010年5月

|

0円

|

—

|

|

2009年11月

|

0円

|

—

|

|

2009年5月

|

0円

|

—

|

|

設定来累計

|

60円

|

0円

|

新規設定以来の積立投資の差

| 投資開始年月 | 投資総額 |

評価額

|

差額

|

|

| SMT グローバル株式インデックス・オープン | SMT ダウ・ジョーンズ インデックス・オープン | 先進国株式-ダウ | ||

|

2013年11月

|

160,000

|

187,436

|

194,670

|

-7,234

|

2010年7月から160,000円の投資で7,234円の差です。

相関係数

エクセルのCORREL関数を用いた相関係数は0.99になりました。

かなり強い正の相関があります。

最後に

SMT グローバル株式インデックス・オープンがベンチマークとするMSCI-KOKUSAIインデックスには米国が62.97%含まれています。

※msci-kokusai-index-fact_sheet(pdf)より

また、NYダウは、S&Pダウ・ジョーンズ・インディシーズが発表する主要業種の代表的な30の優良銘柄で構成される平均株価指数です。

分散と集中ではどのような投資成績になるか比較しましたが、NYダウの方が投資成績が良かったです。

現在の株価上昇局面では往々にして集中投資の方が投資成績が良い可能性が高いですが、株価下落局面ではリスクが高くなるのが一般的です。

世界を代表する超優良銘柄で構成されるNYダウ。30銘柄では分散投資のメリット享受は少ないように思いますが、今後どのようになるか引き続きウォッチしていきます。

ディスカッション

コメント一覧

まだ、コメントがありません