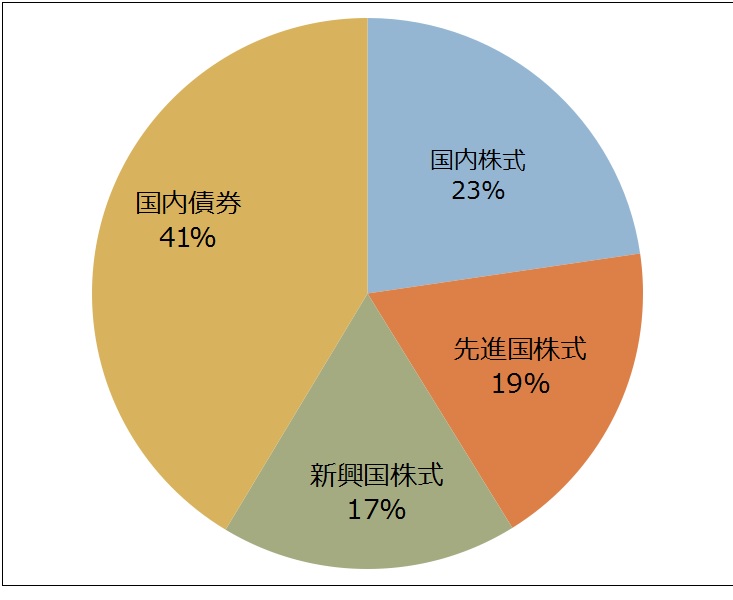

2016年9月末のアセットアロケーション

毎度おなじみのアセットアロケーションですが、備忘録のために記録をつけています。

2016年9月末のアセットアロケーション

先月のふりかえり

株式

米国の株式市場は、米連邦公開市場委員会(FOMC)で利上げペースが緩やかとの見方が確認されるなか、高値圏でもみあいとなりました。

欧州の株式市場は、 ドイツ銀行の経営不安による欧州金融システムへの影響が懸念されたことなどから、上値の重い展開となりました。

日本の株式市場は、日銀がマイナス金利の深掘りに踏み切るとの思惑などから月中旬に下落しました。日銀が金融政策決定会合で、新しい金融緩和の枠組みを導入したことを受け一時反発しましたが、為替相場が円高・ドル安に振れたことも重荷となり、3カ月ぶりに下落しました。

債券

FOMCや欧州中央銀行(ECB)理事会、日銀の金融政策決定会合の結果等を受けて、日米欧の長期金利は前月末比まちまちとなりました。

主な投資先

現在の主なポートフォリオは以下の通りです。

国内株式 目標:20%

- 日本株式インデックスe

- <購入・換金手数料なし>ニッセイTOPIXインデックスファンド

- TOPIX連動型上場投資信託ETF(1306)

- MAXIS トピックス上場投信 (1348)

国内債券 目標:40%

先進国株式 目標:20%

- eMAXIS先進国株式インデックス

- 外国株式インデックスe

- <購入・換金手数料なし>ニッセイ外国株式インデックスファンド

新興国株式 目標:20%

- eMAXIS新興国株式インデックス

投資先の思案

- eMAXIS新興国株式インデックスよりも低コストなたわらノーロード 新興国株式またはiFree 新興国株式インデックス

にするかどうか思案中です。

第1回運用報告書後の実質コストを確認し、低コストであれば投資先を変更します。

ドルコスト平均法はやっていません

先取り貯蓄が性に合わないので、収入から支出を引いた全額を投資しています。

<更に詳しい記事はコチラ>ドル・コスト平均法やってません その理由は・・・バイアスかかっているので閲覧注意

生活防衛資金

生活費の2年分以上を楽天銀行のマネーブリッジで確保しています。

<更について更に詳しい記事はコチラ>生活防衛資金の預け先をオリックス銀行: eダイレクト2週間定期預金から変更

外国債券

山崎元氏の考え方

- 為替のヘッジができない場合に為替リスクが過大になる

- 為替リスクがある割に期待リターンが大きくない(国内債券とほぼ同じ)

- 個別の債券(外債)は信用リスクの判断が困難(格付は信用できない)

- 投資信託のように中身が分散投資された商品は手数料を考えた場合に 現実的に買える商品がない

を取り入れ投資していません。

アセットアロケーションの考え方

厳密な有効フロンティアを追い求めていません。

リーマンショック級の下落が起こってもグッスリ眠れるように国内債券の割合が高いです。

将来はどうなっているのかわからないので 資金はN個のファンドそれぞれに均等に配分せよ。 というハリー・マーコウィッツ氏(モダン・ポートフォリオ理論の提唱者)の考え方を採用しています。

ただ単に計算が面倒臭いだけかもしれませんが(汗)

リスク資産額が増えたらリスク許容度の範囲内に収まるようリバランスをし、今後も「運・鈍・根」をモットーに資産形成を続けていきます。

<運・鈍・根について更に詳しい記事はコチラ>資産運用のモットーである「運・鈍・根」とは

ディスカッション

コメント一覧

まだ、コメントがありません