先進国債券と新興国債券を比較 2015年7月末

- 先進国債券インデックス・・・Funds-i 外国債券

- 新興国債券インデックス・・・Funds-i 新興国債券

を比較

目次

商品概要

| 名称 | Funds-i 外国債券 | Funds-i 新興国債券 |

| 運用方針 | マザーファンドを通じて、主として外国の公社債に投資し、シティグループ世界国債インデックス(除く日本、ヘッジなし・円ベース)に連動する投資成果を目指す。

原則、為替ヘッジなし。 |

マザーファンドを通じて、主として現地通貨建ての新興国の公社債に投資し、JP モルガン・ガバメント・ボンド・インデックス-エマージング・マーケッツ・グローバル・ディバーシファイド(円換算ベース)に連動する投資成果を目指す。

原則、為替ヘッジなし。 |

|

設定日

|

2010年11月26日

|

2010年11月26日

|

|

純資産額

|

11.8億円

|

5.0億円

|

|

申込手数料

|

主要ネット証券では

ノーロード(無料)

|

主要ネット証券では

ノーロード(無料)

|

|

信託報酬

(税抜)

|

年0.55%

|

年0.60%

|

|

実際の経費率

(税抜)

|

年0.56%

|

年0.72%

|

|

信託財産留保額

|

なし

|

0.3%

|

|

償還日

|

無期限

|

無期限

|

※2015年7月末のデータ。各商品説明サイトおよびモーニングスターより

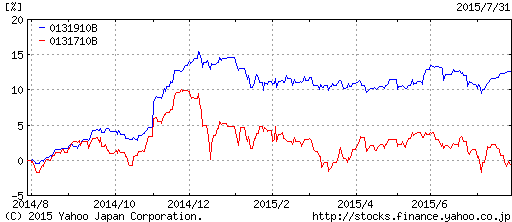

比較チャート(1年)

青:Funds-i 外国債券

赤:Funds-i 新興国債券

リターン

| リターン(%) | Funds-i 外国債券 | Funds-i 新興国債券 |

| 1ヶ月 | +1.29 | -1.47 |

| 3ヶ月 | +1.54 | -3.44 |

| 6ヶ月 | +1.27 | -4.61 |

| 1年 | +12.41 | -1.46 |

| 2年 | +25.29 | +6.51 |

| 3年 | +62.16 | +30.85 |

| 5年 | — | — |

※投信まとなびより

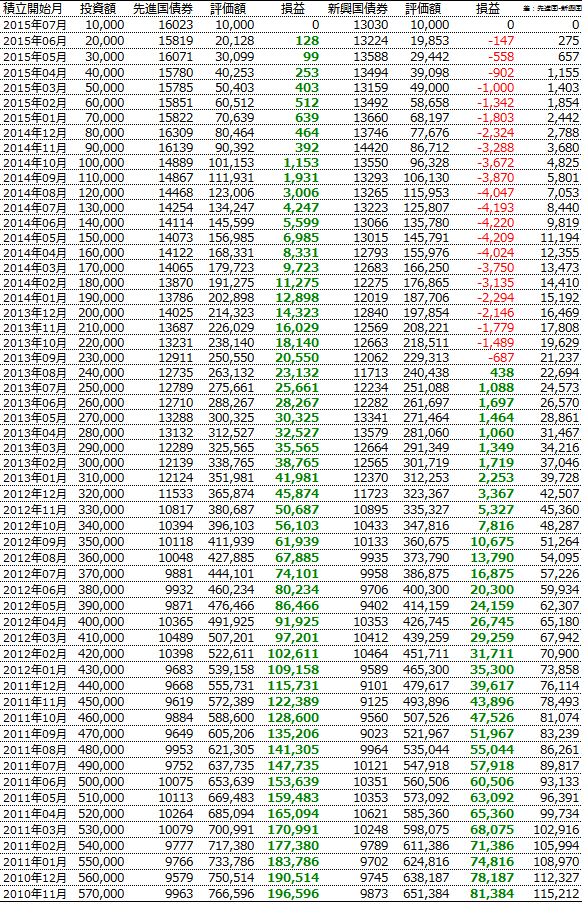

積立シミュレーション

Funds-i 外国債券、Funds-i 新興国債券がローンチされた2010年11月末に10,000円ずつ積み立てたら、評価額がどうなっているかをシミュレーション。

※口数=投資金額÷基準価額で計算

Funds-i 外国債券、Funds-i 新興国債券が新規設定以来の積立投資の差

| 投資開始年月 | 投資総額 |

評価額

|

差額

|

|

| Funds-i 外国債券 | Funds-i 新興国債券 | 先進国-新興国 | ||

|

2010年11月

|

570,000

|

766,596

|

651,384

|

115,212

|

2010年11月から570,000円の投資で115,212円の投資成績の差が出ました。

エクセルのCORRELでの相関係数

1年チャートで見ると相関係数は高くなさそうですが、新規設定来では0.95でした。

強い正の相関があると考えます。

最後に

外国債券は山崎元氏の考え方

- 為替のヘッジができない場合に為替リスクが過大になる

- 為替リスクがある割に期待リターンが大きくない(国内債券とほぼ同じ)

- 個別の債券(外債)は信用リスクの判断が困難(格付は信用できない)

- 投資信託のように中身が分散投資された商品は手数料を考えた場合に

現実的に買える商品がない

を取り入れ投資していませんが、値動きを知るという事で比較しました。

引き続きウォッチしていきます。

ディスカッション

コメント一覧

まだ、コメントがありません