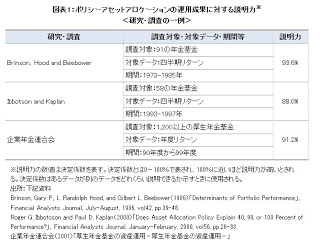

運用成果の大部分はアセットアロケーションで決まる?

モーニングスター

運用成果の大部分はアセットアロケーションで決まる?

国内株式、国内債券、先進国株式、新興国株式、先進国債券、新興国債券など

各資産にどのように配分するかを決めるアセットアロケーション(資産配分)は、

投資収益の8割を決定すると言われています。

また、投資タイミングや銘柄選択がそれほどパフォーマンスには影響しないことも

示唆しています。以降、様々な研究・調査が国内外で発表されてきました。

|

| ※記事より引用 |

アセット・アロケーションと実際のファンドの運用実績を比較して効果を

計測していくわけですが、何と何を比較してどのように計算するのか、

というのは実はいくつかの方法があり、どれが正しいという結論が

出せるものではありません。

広く知れ渡っている情報ではこの研究の前提条件を省略して、

結論だけを述べている場合が多いです。

更に、イボットソン・アソシエイツの創業者であるイボットソン博士が米国の10年間の

投資信託データを使って分析した結果によれば、資産運用のリターンは

- 67%はマーケットの変動

- 18%がアセッ

トアロケーション - 15%が銘柄選択、タイミング、フィーなど

という結果になっています。

敗者のゲームから引用すると

ほとんどの場合、投資家や運用機関の運用成果を決定する最も重要な要素は、

その技術ではなく、開始時期と終了時期の選択である。

特筆されるような運用成果も、その期間の開始または終了を1年早めたり

遅らせたりするだけで、まったくありきたりのものとなってしまう。

当たり前すぎて誰も記していませんが敢えて書きます。

運用成果とは運用終了時における金融資産の絶対額です。

つまり、完璧な開始時期・終了時期、完璧な資産配分をしても

毎月500円の投資額では十分な運用成果をあげれるとは思いません。

運用成果={(収入-支出)☓期間+資産}×運用利回り

だとすれば、

- 収入を上げる

- 支出を下げる

- 長く運用する

つまり、フローの中でどれくらいの金額を資産運用に回せるかが最も

重要ではないでしょうか。

アセットアロケーションを過信してはいけないが、やっても意味が無いという

極論も正しくないということだと思います。

ディスカッション

コメント一覧

まだ、コメントがありません